Главный вопрос, который задают все, кто для ведения бизнеса выбрал регистрацию индивидуального предпринимателя – какие налоги платит ИП? В статье рассмотрены основные виды налогообложения: ЕНВД, УСН, ПСН и ЕСХН. Также рассчитана сумма (процентная ставка) для каждого из этого видов. Чтобы облегчить работу с государственными службами, для малого предпринимательства введены основные платежи, перечисленные в содержании статьи.

Начиная предпринимательскую деятельность, индивидуальный предприниматель обязуется платить такие виды отчислений: на доходы физических лиц, на добавленную стоимость, НДФЛ за работников, на собственность (личный транспорт, квартиру, земельный участок, колодец или скважину).

Единый налог на вмененный доход

Уплата ЕНВД не зависит от объема реально полученной прибыли. Нужно руководствоваться размером вмененного дохода, установленным Налоговым кодексом России. Для индивидуальных предпринимателей ЕНВМ заменяет такие виды как:

- На прибыль физических лиц, полученную от деятельности предпринимателя.

- На имущество физических лиц, используемое для ведения бизнеса.

- На добавленную стоимость.

Какие виды деятельности попадают под ЕНВД?

Размер налога ИП для ЕНВД

Для расчета данного показателя используется формула:

ЕНВД=(Налоговая база*Ставка)-Страховые Взносы

Ставка платежа – 15 % от суммы вмененного дохода, база – величина вмененного дохода.

Налоговая база=Вмененный доход= Базовая доходность*Физический показатель

Можно ли уменьшить налог на страховые взносы?

При использовании единой системы предприниматель имеет право уменьшить величину налога на величину платежей и пособий, уплачиваемый в пользу работников. Максимальный размер уменьшения – 50% от общего значения.

Если индивидуальный предприниматель не имеет наемных работников, он может уменьшить размер ЕНВД на уплаченные за себя страховые взносы в ФФОМС и ПФР (не применяется 50-процентное ограничение).

Сроки уплаты ЕНВД для ИП – не позднее 25 числа месяца, следующего за определенным отчетным периодом.

Можно ли отказаться от ЕНВД? Да! Для этого нужно подать в налоговый орган до 15 января текущего года заявление об отказе ЕНВД.

Видео-курс по налогообложению ЕНВД для ИП

Упрощенная система налогообложения

Ориентирована на малый и средний бизнес. УСН заменяет налоги:

- на прибыль физических лиц от деятельности предпринимателя;

- на имущество;

- на добавленную стоимость (исключением является НДС, уплачиваемый при ввозе товаров на таможней службе, при действии договоров).

Заявление о переходе на УСН. Форма 26.2-1

Какие налоги платит ИП по УСН?

Для расчета оплачиваемой суммы используется формула:

Сумма=Ставка*Налоговая база

Что такое ставка

Размер данного показателя рассчитывается в зависимости от выбранного предпринимателем объекта налогообложения. Если выбран объект «доходы», ставка равна 6%. Законом не предусматривается снижение ставки. При расчете платежа за квартал берутся доходы за квартал или за полугодие.

В случае выбранного объекта «прибыль минус расходы», ставка равна 15%. Для расчета значения берется общая прибыль и вычитается расход. Часто региональными законами устанавливаются дифференцированные ставки (5-15%). Уменьшенная сумма распространяется на всех или определенную группу налогоплательщиков.

О системе УСН доходы минус расходы посмотрите видео

Налоговая база

Если используется УСН, показатель зависит от выбранного объекта:

- объект «доходы» – вычитается сумма в 6%.

- доходы, уменьшенные на величину расходов. Если увеличиваются расходы, уменьшается объем базы и размер платежей.

Величина общей прибыли и расходов определяется нарастающим итогом с начала текущего года. Для плательщиков, использующих объект «разница прибыли и расходов», действует минимальный платеж: если за расчетный период вычитаемая сумма меньше размера минимальной оплаты, то ИП должен уплатить 1% от общего дохода.

Можно ли уменьшить на страховые взносы “за себя” Пенсионного фонда?

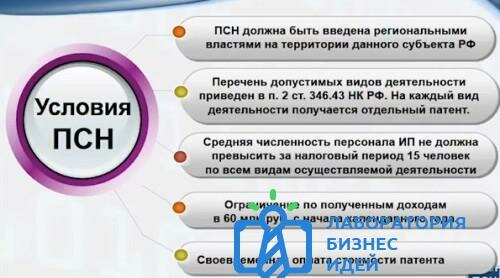

Патентная система налогообложения

Патентная система может приниматься к индивидуальным предпринимателям, в которых средняя численность наемных работников не превышает 15 человек (на текущий период).

Важно! Патент выдается в пределах календарного года на период от 1 до 12 месяцев включительно, начиная с любой даты.

Бланк заявления на получение патента. Форма 26.5-1.

Образец заполнения заявления формы 26.5-1

Порядок исчисления ПСН

Срок действия патента – не более 12 месяцев.

Размер= Налоговая база*6%.

Право на использование патентной системы может быть утрачено в таких случаях:

- Прибыль плательщика с начала календарного года превысили 60 млн. рублей.

- Количество наемных работников превысило 15 человек.

- Прострочены сроки уплаты.

Информация о ПСН от А до Я

Единый сельскохозяйственный налог

ЕСХН используется в отношении к производителям сельскохозяйственной продукции. Это может быть продукция растениеводства, лесного хозяйства, животноводства, выращивание рыбы, использование водных ресурсов и т.п.

Основные бланки документов:

Уведомление о переходе на ЕСХН. Форма № 26.1-1.

Уведомление об отказе от ЕСХН. Форма № 26.1-3

Уведомление о прекращении ЕСХН. Форма № 26.1-7.

Расчет налога для ИП

Объект налогообложения по ЕСХН – разница прибыли и расходов

Сумма=Ставка*Налоговая база

Ставка равна 6%.

Размеры прибыли в и расходов определяются нарастающим итогом с начала текущего года. Возможно уменьшение базы на величину убытка, который получил предприниматель в предыдущих годах. Если вы переходите на сельхозналог, автоматически освобождаетесь от уплаты НДФЛ, НДС, на имущество и т.п. Единственное исключение – НДС на импортные товары, ввозимые в пределы РФ.

Важно! Переход на ЕСНХ (в случае использования в своей деятельности общего режима или УСН) возможен с начала следующего календарного года. Не раньше!

Если вы опаздываете со сдачей отчетности, полагается штраф равный 5-30% от неуплаченной суммы за каждый неполный или полный месяц. Ее размер – от 1 000 рублей. За неуплату предусматривается штраф 20- 40% от общего значения всех платежей.

Налоги и другая полезная информация по переходу на ЕСХН

Лаборатория бизнес идей для начинающих, свежие бизнес планы Идеи для бизнеса, бизнес планы, как начать свой бизнес с нуля

Лаборатория бизнес идей для начинающих, свежие бизнес планы Идеи для бизнеса, бизнес планы, как начать свой бизнес с нуля